Valorisation BSPCE, BSA, AGA : enjeux et décote

La valorisation à la juste valeur des instruments comme les BSPCE, BSA ou AGA est désormais un enjeu central pour les startups en croissance.

Pourquoi valoriser les BSPCE à leur juste valeur ?

La valorisation à la juste valeur des instruments comme les BSPCE, BSA ou AGA est désormais un enjeu central pour les startups en croissance. Elle permet de :

- Attirer et fidéliser les talents : Les collaborateurs, notamment dans les environnements internationaux, sont de plus en plus attentifs à la valorisation réelle de leurs options.

- Garantir la transparence : Une valorisation cohérente, communiquée aux salariés, permet de renforcer leur engagement et leur compréhension des mécanismes d'intéressement.

- Sécuriser fiscalement le prix d’exercice : Le Bofip 2024 consacre désormais le principe de “juste valeur”, rendant crucial l’établissement d’un rapport de valorisation rigoureux.

À lire aussi : le module de document automation

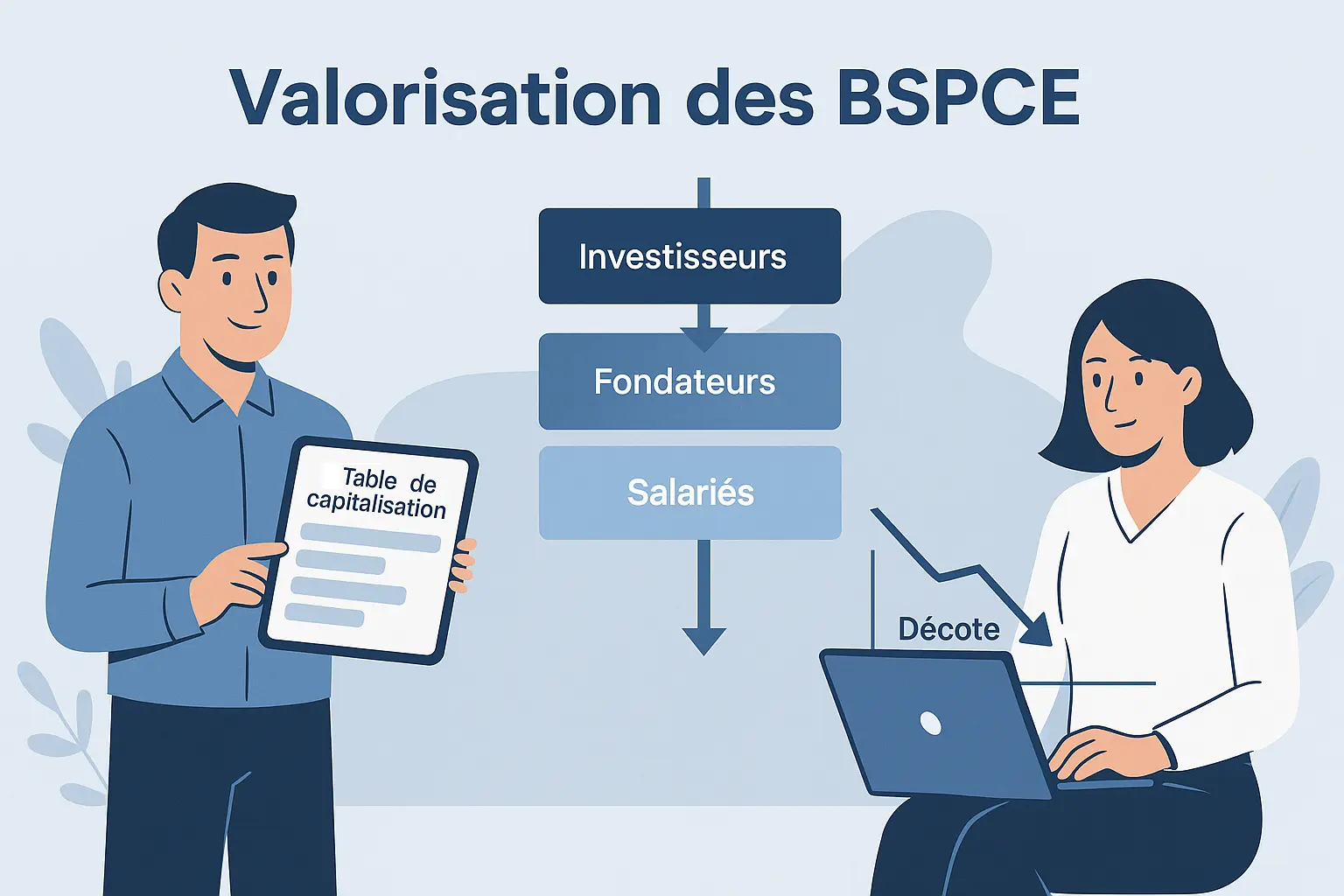

Une CapTable fiable : socle de la valorisation

La valorisation commence par une table de capitalisation à jour :

- Elle permet d’identifier précisément les droits associés à chaque classe d’actions.

- Elle devient indispensable dès l’entrée d’un fonds VC ou le passage de 20 à 30 salariés.

Avec une CapTable digitale comme celles proposées par Uplaw, les entreprises gagnent en rigueur et fiabilité, mais aussi en fluidité entre les Services DAF, Juridiques et RH : un vrai gain en terme d’efficacité.

En savoir plus sur la gestion de votre table de capitalisation

Les trois méthodes de valorisation d’un titre

1. Current Value Method (CVM)

Basée sur un prix de sortie unique, elle reste utile dans des contextes de cession connue. Mais elle reste limitée dans un environnement de croissance.

2. Méthode par scénarios pondérés

Elle modélise différents scénarios d’exit et les pondère. Efficace sur le papier, mais souvent difficile à justifier concrètement.

3. Option Pricing Method (OPM)

C’est aujourd’hui la méthode de référence, notamment dans les contextes transatlantiques :

- Elle prend en compte les règles de liquidation préférentielle (le “waterfall”).

- Elle intègre la volatilité, les horizons d’exit et applique le modèle de Black-Scholes pour chaque tranche de valeur.

- Elle permet de valoriser objectivement chaque classe d’action selon son risque.

-

Exemple chiffré : du prix du tour à la valeur réelle des BSPCE

Prenons un cas concret :

- Prix d’une action de Série C : 250 €

- Application du modèle OPM : Valeur ordinaire estimée à 97,97 €

- Ajout d’une décote de liquidité : Valeur d’exercice finale estimée à 67 €

- Résultat : Une décote totale de 60,8 %

Consultez notre article sur la gestion l'actionnariat salarié et BSPCE

L’impact des clauses de liquidation préférentielle

Ces clauses structurent profondément la valeur des actions ordinaires :

- Non-participating vs. Participating : Peut faire varier la décote de 61 % à 80 %.

- Multiples de sortie : Un 2x pour les investisseurs fait mécaniquement baisser la valeur ordinaire.

- Clause de carve-out : Elle permet de préserver une part du capital pour les fondateurs.

Retrouvez nos conseils dans le guide du registre dématérialisé

Vers une harmonisation France / US / UK ?

- Les États-Unis imposent un rapport 409a tous les 12 mois.

- Le Royaume-Uni est plus flexible, mais utilise des décotes parfois très agressives.

- La France s’aligne progressivement : le Bofip 2024 lève les incertitudes et officialise le recours à la valorisation par options.

Foire aux questions

Un BSPCE a-t-il un prix d’émission ?

Non, le bon est gratuit. Seul le prix d’exercice doit être estimé et documenté.

La décote s’applique-t-elle aussi aux BSA et AGA ?

Oui. Le mécanisme de valorisation est identique pour tous les titres liés à des actions ordinaires.

Y a-t-il taxation à l’exercice ?

Non. Le salarié ne paie rien tant qu’il ne revend pas ses actions. La taxation intervient uniquement à la sortie.

Et si un salarié refuse de payer un prix "décoté" ?

Le prix d’exercice reste une décision managériale. Un bon conseil est de justifier rigoureusement ce prix avec un rapport d’expert pour éviter les litiges.

L'équipe produit est composée d'avocats, de juristes, de développeurs et de personnes dédiées au services clients. Ensemble, ils travaillent main dans la main pour vous fournir la meilleure solution d'equity management.

Plus d'articles similaires

SAS : Actionnaire ou Associé ? Quelles différences et droits

Dotation Réserve Légale : définition, calcul et obligations

Comment calculer la valorisation d'une entreprise ?

Gagnez en temps et en fiabilité

Adoptez dès maintenant une solution efficace de gestion de l'actionnariat.